Последствия выхода Греции из евро для Швейцарии

Ещё никогда ранее Греция не была так близка к тому, чтобы уже официально стать банкротом и покинуть еврозону (или даже ЕС). До 6 июля 2015 года греческие банки останутся закрытыми; ежедневный лимит снятия наличных в банкоматах составляет 60 евро (при условии, конечно, что в них вообще есть хотя какая-то наличность). Фактически Греция может стать банкротом уже сегодня – 30 июня. Эксперты сходятся в том, что дефолт и возврат Афин к своей национальной валюте не останется незамеченным для всей остальной еврозоны, а также связанных с ней экономик. Мнения, однако, разнятся в оценке того, каково будет международное влияние Grexit. О том, какие последствия выхода Греции из евро следует ожидать Швейцарии, читайте в данном материале Портала «Швейцария Деловая».

Платить нельзя выйти

Куда поставить запятую? Чтобы ответить на данный вопрос, нужно уяснить, чего больше хотят греки: не платить по своему гигантскому внешнему и внутреннему долгу (его размер – не без сарказма будет отмечено – мог бы превзойти по высоте знаменитую из мифов гору Олимп) или остаться в еврозоне.

Парадоксально, но греков не устаивает союз «или». Для продолжения dolce vita они хотели бы и списания долгов, и сохранения своего государства-банкрота в еврозоне. Так, опросы показываю, что около трёх четвёртых граждан родины Зевса и Афродиты выступают против выхода из еврозоны и ЕС. Несколько больше – против выплат по международным долгам.

Фактическим банкротом Греция может стать уже сегодня – 30 июня 2015 года: именно на сегодня приходится срок погашения очередной части долга МВФ в 1,54 миллиарда евро и – что самое главное – окончание финансовой помощи от Брюсселя. Останется ли Греция в еврозоне и ЕС – станет ясно несколько позднее: после референдума, назначенного на 5 июля. Чисто гипотетически ещё есть шанс найти компромисс между кредиторами и Грецией и отсрочить греческий фарс кризис ещё на какое-то время.

Объём государственного долга Греции на 2015 год (в миллиардах евро):

[wpdatachart id=20]

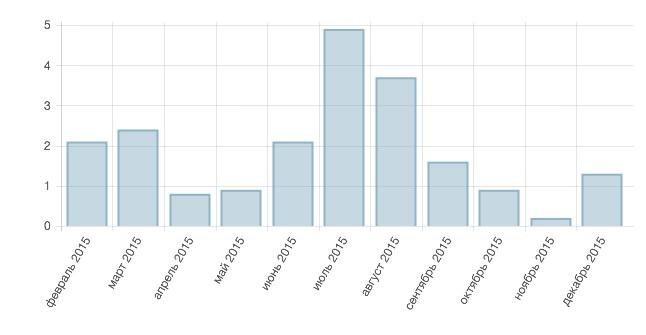

График погашения задолженностей Греции на 2015 год (учитываются долги по государственным облигациям, кредиты МВФ и проценты на тело долга; в миллиардах евро):

Закулисная подготовка к выходу Греции из евро

И даже, если вероятность выхода Греции из евро не равна 100%, было бы наивным полагать, что в Брюсселе и Берлине не ведутся работы по плану Б, который должен будет смягчить для оставшихся стран еврозоны последствия Grexit. Какими они в конечном итоге окажутся – зависит от реакции финансовых рынков и способности эффективно реагировать на события со стороны ЕЦБ и центральных банков затронутых стран за пределами еврозоны.

Последствия выхода Греции из евро для Швейцарии

Для начала разберёмся с теми фундаментальными факторами, которые определяют, каким именно образом выход Греции из евро может повлиять на Швейцарию.

Первым фундаментальным фактором является сам швейцарский франк. Как известно, Швейцария сохраняет в качестве своей национальной валюты швейцарский франк и не входит в еврозону (как и в ЕС). Данный отправной момент для Конфедерации является одновременно и хорошей, и плохой новостью. Хорошая новость заключается в том, что весь объём полномочий по регулированию франка находится в Берне, а не в Брюсселе, где судьбу евро вершат сразу 19 государств. Таким образом, во-первых, Национальный банк Швейцарии действует, руководствуясь лишь швейцарскими интересами, что позволяет принимать решения, учитывающие индивидуальные потребности именно Конфедерации. В Еврогруппе, напротив, странам-членам еврозоны приходится затрачивать уйму времени на поиск компромисса, приемлемого для большинства стран. Не редкость, что Германия – экономический локомотив ЕС – оказывается в меньшинстве. Во-вторых, Национальный банк Швейцарии сохраняет преимущество оперативности реагирования на событий на финансовых рынках (бесспорно, что решение быстрее принимается советом директоров Нацбанка Швейцарии в Берне, нежели чем на заседаниях делегаций 19 стран-членов еврозоны).

Вторым фундаментальным фактором является надёжность швейцарского франка. Может показаться на первый взгляд нелогичным, однако привлекательность валюты Конфедерации играет против Швейцарии. Дело в том, что при проблемах в еврозоне финансовые игроки будут выходить из евро и размещать свои активы в более надёжных валютах – швейцарском франке или британском фунте. Это, в свою очередь, повышает спрос на данные валюты и толкает курс франка к евро или фунта к евро вверх.

Тем не менее, для экспортно-ориентированной экономики Швейцарии чрезмерно сильный франк является помехой. Учитывая, что львиная доля швейцарского экспорта поступает в страны ЕС, для производителей в Конфедерации крайне важен курс франка к евро. Продукция, произведённая в Швейцарии и, соответственно, номинированная в швейцарских франках, является качественной и пользующейся спросом. Тем не менее, слабый евро и сильный франк для потребителя за рубежом могут сделать швейцарскую продукцию дороже исключительно в силу разницы курсов. Поясню на примере: предположим, что в Германии цена на голландский сыр составляет 3,5 евро за 100 грамм; швейцарская компания произвела сыр и, исходя из своих расчётов, готова его продавать в Германии за 4 франка за 100 грамм (если обменный курс равен 1,20, то в переводе 100 грамм швейцарского сыра будут стоить 3,34 евро). Таким образом, швейцарская продукция имеет все шансы найти своего покупателя (в данном случае для чистоты эксперименты вкусовые предпочтения остаются за кадром). Однако, если франк к евро усилится и курс будет, например, 1,10, то всё те же 100 грамм швейцарского сыра в Германии будут стоить уже 3,63 евро. Разница очевидна.

Существует 3 базовых сценария, по которым будут развиваться последствия выхода Греции из евро для Швейцарии:

(1) Первый сценарий: выход Греции из евро останется в полной мере контролируемым процессом, в результате которого еврозона не пострадает. В данном сценарии – за исключением кратковременных колебаний на биржах – кризис банкротства Афин возымеет последствия лишь в пределах самой Греции.

Данный сценарий был бы наиболее комфортным для Швейцарии. Так, возникший на первое время дополнительный спрос на франки Национальный банк мог бы сбить через точечные валютные интервенции. Стоит заметить, что после своего решения от 15 января 2015 года Национальный банк Швейцарии располагает гораздо большим набором доступных инструментов для обеспечения стабильности курса франка к евро.

В долгосрочной перспективе выход Греции из евро по первому сценарию стал бы для всей международной финансовой системы (в т.ч. для Швейцарии) стабилизирующим фактором в виде отпадения постоянной неопределённости по ситуации вокруг греческих долгов.

(2) Второй сценарий: выход Греции из евро повлечёт за собой волну нестабильности в еврозоне и массовое бегство капитала в швейцарский франк, которое нейтрализовать не в силах будет даже Национальный банк Швейцарии. При данном раскладе курс франка к евро может составить 0,85 (против текущих 1,03); в среднесрочной перспективе производителям в Конфедерации из-за чрезмерно укрепившегося франка придётся считаться со спадом экспорта и сокращением ВВП Швейцарии на 1% в 2015 году. Тем не менее, даже при данной варианте уже в 2017 году швейцарская экономика вновь войдет в плюсовую зону.

(3) Третий сценарий: выход Греции из евро повлечёт за собой домино-эффект и приведёт к банкротству некоторых проблемных стран еврозоны, прежде всего, Испании, Португалии, Ирландии. При таком прогнозе события для Швейцарии будут разворачиваться по второму сценарию с той лишь разницей, что при каждом новом дефолте волна нестабильности будет накрывать связанные с еврозоной страны с новой силой.

[mapplic id=»7″]

Какой сценарий наиболее вероятен?

Поспешу разочаровать ожидающих «краха евро и Евросоюза»: третий вариант подавляющая часть экономистов квалифицирует в качестве «крайне маловероятного». Второй вариант, хотя и имеет несколько большую вероятность, тем не менее, также рассматривается лишь в качестве гипотетического. Наиболее ожидаемый сценарий – первый, при котором негативные последствия выхода Греции из евро останутся лишь в рамках границ страны-банкрота, а та волна, которая распространится по еврозоне, будет носить лишь временный спекулятивной характер. К такому выводу ведут сразу несколько соображений:

— размер экономики Греции во всей еврозоне равняется 2%, что объективно не может угрожать остальным странам валютного союза затяжным кризисом;

— в настоящее время еврозона намного лучше подготовлена к выходу Греции из евро, чем ещё 2 года назад. Так, в портфелях европейских банков крайне мало греческих облигаций. Соответственно, превращение данных «ценных» бумаг в макулатуру не поставит банки и компании в других странах на грань банкротства;

— выход Греции из евро – это также и позитивный сигнал для всей еврозоны, означающий, что она избавилась от фактора нестабильности (т.е. Греции);

— поскольку возможная новость о выходе Греции из евро уже давно не новость, финансовые рынки психологически уже подготовились к Grexit.

Иные материалы по теме Вы найдёте в нашем досье «Греция».

![]()